Los extranjeros en España, y los españoles en el extranjero tienen una fiscalidad especifica, la fiscalidad de los no residentes. En este articulo nos vamos a detener en lo que les afecta a los no residentes personas físicas en los impuestos sobre sucesiones, donaciones, y sobre la renta de las personas físicas.

Tabla de contenidos

Cuestión fundamental a la hora de determinar dónde deben de pagar los impuestos los no residentes, es determinar el lugar de su residencia habitual.

La residencia habitual de un extranjero es en España, en grandes líneas, si permanece aquí mas de 183 días durante el año natural y/o que radique en España el núcleo principal de sus intereses económicos o de sus actividades.

También, se presume, salvo que se pruebe lo contrario, que la residencia del extranjero es en España cuando aquí residen su cónyuge no separado legalmente y sus hijos menores de edad que dependen de él.

Recomendamos la lectura de nuestro artículo sobre la Reinversión de la vivienda habitual por no residentes que puede resultarle interesante.

Como cada País puede tener criterios distintos sobre el lugar de residencia de una persona, y que dos Países consideren residente a esa persona, para evitar que tribute en los dos Estados y se den supuestos de doble imposición, se han dictado una normas en los distintos Convenios, así:

Una persona será residente del Estado donde tenga una vivienda permanente a su disposición.

En el supuesto, más que probable, el de tener vivienda en Estados diferentes, se considera residente del Estado en el que tiene relaciones personales y económicas mas estrechas; Si persiste la duda, se elige donde reside habitualmente, y después se tomaría como residente del Estado del que es nacional, o en definitiva lo que resuelvan las autoridades competentes de cada Estado puestas de mutuo acuerdo.

Hay que solicitar a la Autoridad Fiscal correspondiente un certificado de residencia fiscal que tiene plazo de duración de un año.

Se entiende que se han obtenido las rentas del trabajo en España si derivan de una actividad personal desarrollada en su territorio; Las retribuciones satisfechas por la Administración española; Y las retribuciones de los empleados de buques y aeronaves en trafico internacional satisfechas por empresarios españoles. En estos casos hay salvedades y exenciones, claro está, y en cualquier caso habría que ver el Convenio suscrito por España con el Estado de origen del extranjero.

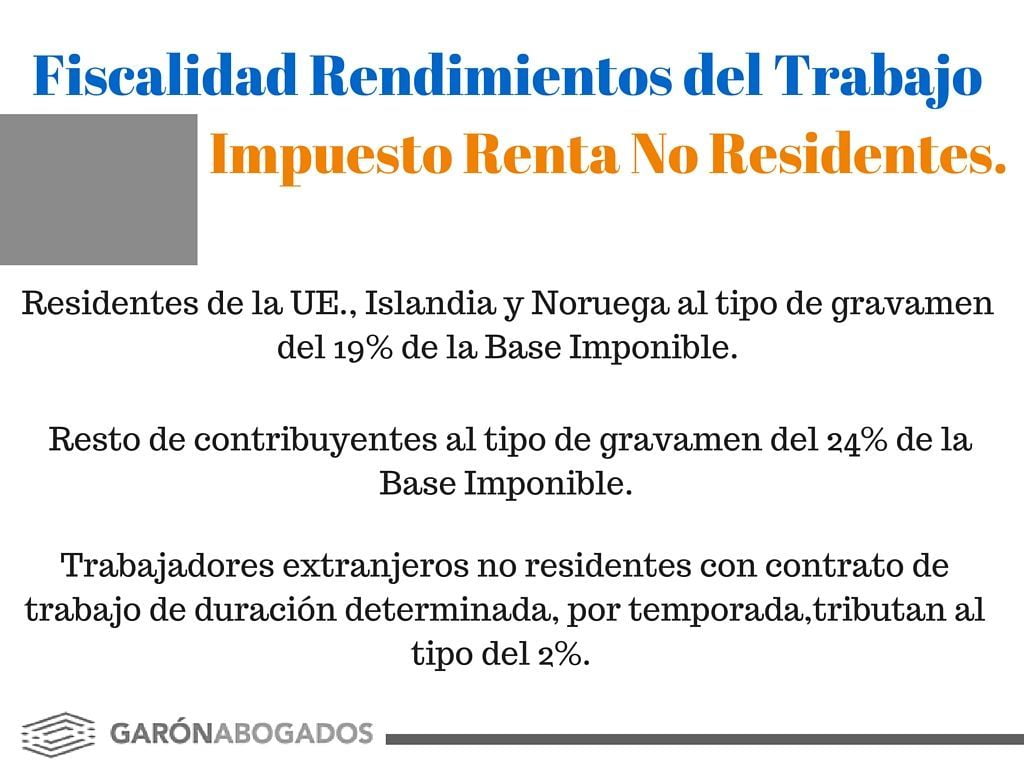

En general, cuando por el Convenio Internacional los rendimientos del trabajo se sometan a tributación en España, par el año 2016 el tipo de gravamen será:

En general, la base imponible estará constituida por los ingresos íntegros deducidos los gastos relacionados con la actividad desarrollada en España.

Quienes residan en España tienen la obligación de informar, antes del 31 de marzo del año siguiente, a la Administración tributaria española(AEAT) sobre sus cuentas en instituciones financieras en el extranjero, sobre los valores-derechos-seguros y rentas obtenidos, gestionados y depositados en el extranjero, y sobre los bienes inmuebles y derechos sobre los mismos situados en el extranjero, salvo que el valor de los mismos no supere 50.000,00 euros, y en años sucesivos salvo que no hayan experimentado un incremento de más de 20.000,00 euros desde el año anterior.

De no cumplir con la obligación la sanción es muy importante.

09 mayo, 2016 | 0 comentarios | Por Luis Enrique García Martínez

Comentarios de los usuarios

Carmen

Hola,

soy espanola, residente permanente en Estados Unidos.

Tengo preguntas sobre la declaracion de la renta y sobre cuenta bancaria en Espana.

Podriamos hablar por tlf?

Luis Enrique de Garón Abogados

Buenas Carmen,

gracias por escribirnos. Procedemos a contactarte por privado para tener más detalles.

Un saludo,

Rafael Guzmán Barrios

Soy cubano, vivo en Ecuador y trabajo a tiempo completo (presencial) en la Universidad de las Artes de Guayaquil y a tiempo parcial hace más de 1 año en la UNIR desde la virtualidad. El contrato con la UNIR es tipo Mercantil por colaboración, y he solicitado un cambio de contrato a tiempo completo con el objetivo de solicitar el Permiso de Residencia y mudarse a España. Hoy la UNIR me contesta que para cambiar mi contrato será necesario que yo comience a tributar en España. Ya tengo NIE y Certificado electrónico y estoy dispuesto a comenzar a tributar en España (le comparto mi página en la Agencia tributaria). En este punto necesito su asesoría para comenzar a tributar. Le comparto mi Whatsapp en caso que necesite una comunicación más rápida: +

Mchas gracias

Atento a su respuesta

Rafael

Luis Enrique de Garón Abogados

Gracias por escribirnos Rafael. Procedemos a contactarle por privado para realizar una planificación fiscal. Un saludo,

Deja un comentario

Tu dirección de correo electrónico no será publicada. Los campos obligatorios están marcados con *