Índice de contenidos

Te contamos algunas cuestiones básicas acerca del impuesto de plusvalía municipal por herencia o donación.

Nuestros abogados fiscalistas han redactado esta guía útil para ”desgranar” otra de las partes más importantes de este impuesto como es la manera de saber cómo calcular la plusvalía, y en su caso, liquidarlo, todo ello a partir de la conocida sentencia del Tribunal Constitucional (186/2021, de 26 de octubre), a través de los métodos objetivos y reales.

A modo de introducción podemos decir que la plusvalía es un impuesto que grava el incremento de valor de determinados inmuebles, y que ha sido objeto de transmisión (en este caso, adjudicación por herencia), tomando como referencia los últimos 20 años para el cálculo del impuesto.

Para calcular lo que hay que pagar por el concepto de plusvalía debemos tener en consideración varios elementos:

Teniéndose en cuenta que cuanto mayor sea este número de años que hayan transcurridos des que se adquirió el inmueble, mayor será el importe para pagar.

Teniéndose en cuenta que cuanto mayor sea este número de años que hayan transcurridos des que se adquirió el inmueble, mayor será el importe para pagar.

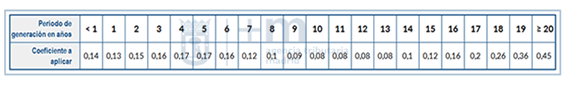

Si bien, estos coeficientes se han visto modificados de la siguiente manera:

Con las escrituras podemos tener en cuenta dos de los elementos que nos hará falta para continuar los trámites:

Respecto de la fecha de transmisión el criterio de la Dirección General Tributaria y a efectos del IIVTNU, se tendrá por fecha de la transmisión por acto inter vivos o herencia, por lo que será recomendable acudir a las escrituras oportunas en las que se realizó la transmisión.

Los Ayuntamientos para hacer un calculo correcto de la plusvalía toman el importe teniendo en cuenta el valor catastral actual del bien heredado y la proporción adjudicada.

El valor del suelo será el que figure en el recibo del IBI del año en que tenga lugar la transmisión y en el % que corresponda.

A este valor se le aplica un porcentaje que varía en función del número de años, los trascurridos desde que el testador (llamado también causante o difunto, como se quiera entender) adquirió el inmueble y la fecha de aceptación de la herencia; y al resultado se le aplica el tipo impositivo correspondiente al tributo, restándole las bonificaciones aplicables.

Otra forma de conocer los riesgos y la opción más beneficiosa

Selecciona el día y la hora que tengas disponibilidad y ten una consulta con nuestros abogados para resolver tu problema legal.

Cada consistorio tiene fijado en las correspondientes Ordenanzas fiscales los porcentajes, coeficientes, el tipo impositivo y las bonificaciones correspondientes.

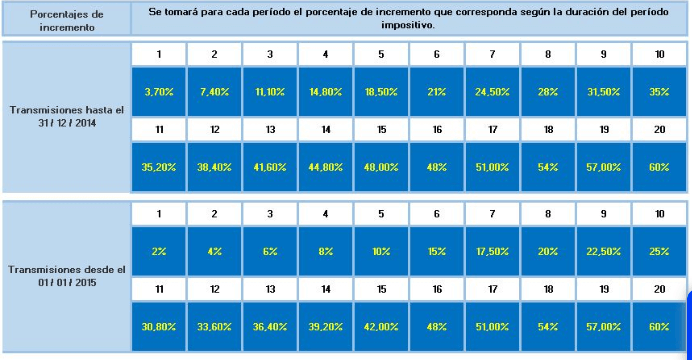

Recuerda que se el impuesto de plusvalía graba los incrementos de valor de los bienes en un periodo de 20 años y se le aplicará el porcentaje que corresponda.

Así:

Es muy importante que nos fijemos en las fechas de transmisión, ya que dependiendo del periodo (hasta 31-12-14 o desde 1-1-2015) se aplicarán unos porcentajes u otros.

El Ayuntamiento de Barcelona establece que los coeficientes serán los siguientes:

Si han transcurrido más de 20 años no se incrementará el impuesto, ni el importe a pagar.

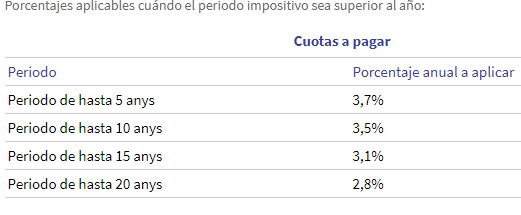

Y al resultado de tal operación, se le aplica el tipo impositivo, que determinado por cada Ayuntamiento no puede ser superior al 30%.

Recuerda que el porcentaje(%) que se indica se refiere a periodos completos y no a fracciones de ese último año.

El Ayuntamiento de Barcelona establece que el tipo impositivo será del 30% y para calcular cuánto debo de pagar por el impuesto de plusvalía municipal tendré que multiplicar este porcentaje a la base imponible, es decir, al resultado de aplicar el valor del suelo al número de años.

El Ayuntamiento de Madrid establece el tipo impositivo del 29% en los mismos términos anteriores.

Ahora, se permite al contribuyente aplicar la formula que mejor se adapte a sus intereses económicos ante el devengo del impuesto.

Hablamos de realizar los cálculos sobre la base de dos métodos: objetivo y estimación directa.

Tendremos que acudir a dos referencias:

Un ejemplo, si el valor del suelo fueran 208.932,59€ * 0,08 (12 años desde que se compró)= 16.714,60 (100%)

Lo primero que tenemos que analizar son los valores de transmisión (según escritura) y el de adjudicación.

A modo de ejemplo, imaginemos que la valoración que tiene a día de hoy son 700.000€ y su coste de adquisición, supongamos fueron 200.000€. Se podría decir que hay una ganancia de 500.000€

Acto seguido, tendremos que analizar qué % tiene el valor del suelo (es el que hay que fijarse) sobre el total.

De la ganancia anterior, habrá que aplicarle el % que corresponda.

Y, finalmente , tanto en el método objetivo como de estimación directa aplicar el coeficiente aprobado para cada municipio.

Además, de estos cálculos, hay que tener en consideración que existen una serie de bonificaciones aplicables al impuesto, lo que significa que disminuirá, al aplicarlas, y con ello los importes a pagar.

Para el cálculo de estas bonificaciones, cada Ayuntamiento suelen tener en cuenta determinadas circunstancias como son: el hecho de ser la vivienda habitual de la persona fallecida, o que el inmueble constituya un local que el fallecido tenia destinado para realizar su actividad profesional o empresarial.

Hay que estar atentos y procurar declarar y pagar en los plazos legalmente establecidos para que no se pierda el derecho a gozar de estas bonificaciones.

Respecto de la bonificación Vivienda habitual será necesario que haya sido el domicilio de la persona que ha fallecido. Y, por otro lado que, que haya mantenimiento de la vivienda durante tres años al menos.

-Respecto del local comercial será importante que mantengas la actividad durante el plazo de cinco años, salvo caso de fallecimiento.

En caso de incumplimiento de los requisitos deberás liquidar aquella parte de la que te hayas beneficiado.

Por ejemplo, el Ayuntamiento de Madrid aplica las siguientes bonificaciones en base al valor catastral del bien inmueble, y habría que tomar el valor de la siguiente manera:

Igual o inferior a 60.000 euros: 95%.

Superior a 60.000 euros y no excede de 100.000 euros: 85%.

Superior a 100.000 euros y no excede de 138.000 euros: 70%.

Más de 138.000 euros: 40%.

En cambio, el Ayuntamiento de Barcelona establece una bonificación del 95%, tanto para transmisiones de vivienda habitual como para la permanencia del local comercial a efectos de plusvalía municipal.

Este impuesto ha sido objeto de mucha controversia durante el año 2019, pero podemos indicarte que no se debería de liquidar el impuesto, pero si debemos acudir a las oficinas fiscales del Ayuntamiento correspondiente, y liquidar el impuesto como exento de pago.

Recuerda que antes de proceder a enviar toda la documentación al Ayuntamiento presentes una instancia solicitando la revisión de la autoliquidación.

Finalmente, y no menos importante al hecho de pagar por el incremento de valor que han experimentado los bienes inmuebles heredados, por el transcurso del tiempo, está la situación por la que los inmuebles en vez de incremento han sufrido disminución en su valor; y por ello les es aplicable la doctrina jurisprudencial por la que, tras la Sentencia del Tribunal Constitucional, de 11 de mayo de 2017, se considera que, ante la inexistencia de incremento del valor, la imposición es nula.

Otro escenario posible puede ser aquellos en los que se considera que no hay un incremento del valor del bien pero ya hayas presentado y liquidado el impuesto, y por éste motivo te contamos cómo proceder a la reclamación de una plusvalía a tu ayuntamiento mediante un caso de éxito del despacho, al que resulta aplicable la doctrina jurisprudencial por la que, tras la Sentencia del Tribunal Constitucional, de 11 de mayo de 2017, se considera que, ante la inexistencia de incremento del valor, la imposición es nula y puedes reclamar la devolución por ingreso indebido si estás en el plazo de los cuatro años desde su presentación, por lo que te recomendamos que nos contactes por privado y expongas tu asunto para analizarlo.

23 abril, 2020 | 0 comentarios | Por Luis Enrique García Martínez

C/ José María Serna, 5 local

Madrid, 28001 (Madrid)

info@garonabogados.es

666555444

Lunes a Viernes: 09:00 a 14:00 - 16:00 a 19:00

Título de la sección

Comentarios de los usuarios

Licinio Puebla

Estoy pensando en hacer una donación, a mis tres hijos, de mi vivienda. Me gustaría conocer el importe que supondría la donación y la plusvalía a liquidar.

La vivienda la adquirí en 1966. Soy viudo. La valoración de la vivienda que da la Comunidad de Madrid es: 700232,55€. El valor del suelo del IBI es 245763.86

La donación se haría reservandome el usufructo.

Podrían hacer un cálculo aproximado?

Gracias

Luis Enrique de Garón Abogados

Gracias por escribirnos Licinio. Nos pondremos en contacto por privado para tener más información ya que con la nueva sentencia que afecta al impuesto de plusvalia municipal puede tener repercusión sobre la donación. Estamos en contacto. Saludos,

Maria DOLORES

Maria Dolores, Coruña 17 Junio 2022

Le voy a donar en vida, un piso a mi hija por 375.000€

Cuanto tendrá que pagar por la Plusvalia

Luis Enrique de Garón Abogados

Gracias por contactarnos María Dolores. Contactamos por privado para hacer planificación fiscal, tanto de la donación como de la posible plusvalía muncipal. Un saludo,

Urbano

Voy a heredar un piso en Madrid, cuánto tengo que pagar de plusvalía?

Año de adquisición 10-12-1977

Falleció padre 1-5-1999

Falleció madre 24-9-2022

No era la vivienda habitual

IBI catastro 40.000

Luis Enrique de Garón Abogados

Gracias por escribirnos Urbano,

la manera de calcular la plusvalía de un piso en Madrid la resolvemos de manera particular solicitando escrituras y recibos. Nos ponemos en contacto por privado para poder atender tu asunto de manera personalizada. Encantado de saludarte,

Kirsten Larsen

Hace dos años mi marido me donó su parte de nuestra vivienda habitual. En su momento, la casa nos costó 180.000. Cuando se hizo la donación, el valor de mercado de la casa había caído bastante. El Ayto. me exigió el pago de plusvalía porque «la donación había hecho crecer mi patrimonio». ¿Es correcta la argumentación?

Luis Enrique de Garón Abogados

Gracias por escribirnos Kirsten. Podría ser una argumentación pero necesitaríamos estudiar la resolución a fondo y encontrar precedentes judiciales sobre este asunto de plusvalía y donación. Nos ponemos en contacto por privado para tener acceso al documento. Saludos,

Deja un comentario

Tu dirección de correo electrónico no será publicada. Los campos obligatorios están marcados con *